初めての100万円は、定期や個人向け国債などの安全商品に

「半年分の生活費と100万円は貯められたけれども、この先もコンスタントに貯められるかどうかはわからない人は、100万円を安全性の高い商品で運用するようにします」

30代はライフスタイルの変化で出費も多いが、時間を味方につけて増やしたいもの。

こう話すのは、ファイナンシャル・プランナーの深野康彦さんです。具体的には、どんな商品に、どんな割合で投資すればいいのでしょうか?

「まず、生活費はいつでも出し入れができるよう、普通預金に入れておきましょう。これに対し100万円は、普通預金よりは金利が高い金融商品で運用します。たとえば、ネット銀行の定期預金や、定期預金よりも金利の高い個人向け国債などが考えられます」

生活費が1年分以上あり、もう少しリスクを取っても大丈夫そうな場合は、「定期預金や個人向け国債より、もう少し金利の高い個人向け社債や、国内債券で運用する投資信託を選んでもいいでしょう」(深野さん)。

100万円は一度に投資せずに小分けにして運用しよう

ただし、いずれのケースも「100万円を一度に全部まとめて投入してはダメ」と深野さんは強調します。「定期預金を中途解約すると、中途解約利率が適用され、当初の利率よりも低くなってしまいます。個人向け国債は、発行から1年が経過すれば中途換金できますが、直前2回分の利子相当相当額の80%が差し引かれます。個人向け社債は、市場で売却することになるため、タイミングによっては元本割れのリスクもあります」(同)

中途解約してしまうと、せっかくの高金利を享受することができないのです。

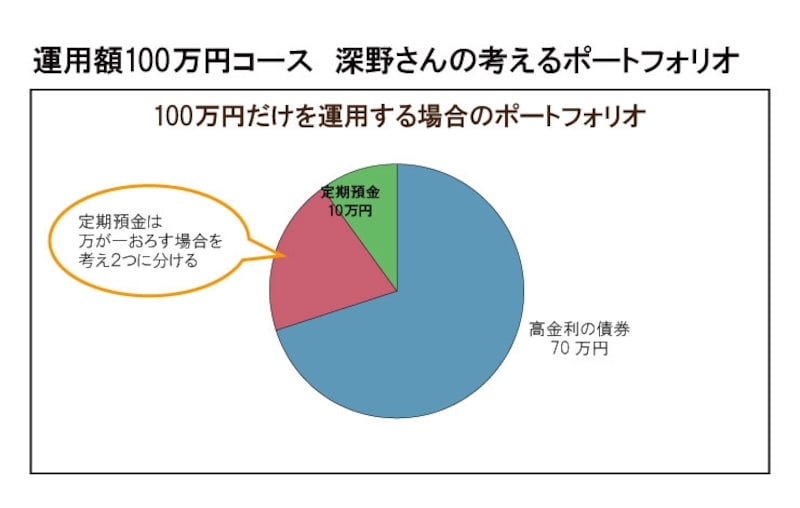

「それはあまりにもったいない。そこで、あらかじめ100万円を70万円と20万円、10万円の3つに分け、70万円は金利の高い債券や同じく定期預金で運用し、残りの20万円と10万円は預け入れ期間の短い定期預金で運用しましょう。そして、万が一の場合には、まずは10万円、その次は20万円の順番に解約します」(同)

中途解約を30万円までに抑えられれば、70万円は高金利商品で満期まで運用を続けることが可能になります。つまり、100万円を分割して投資することで、期間に対するリスクに備えることが可能になるのです。

次ページでは、100万円以外に毎月一定額を貯められる場合の運用方法を教えてもらいましょう。

取材・文/大山弘子 監修/深野康彦(ファイナンシャル・プランナー)、藤川 太(ファイナンシャル・プランナー)

イラスト/花くまゆうさく